近日,随着基金三季报披露完毕,各类型基金的规模变动情况也浮出水面。

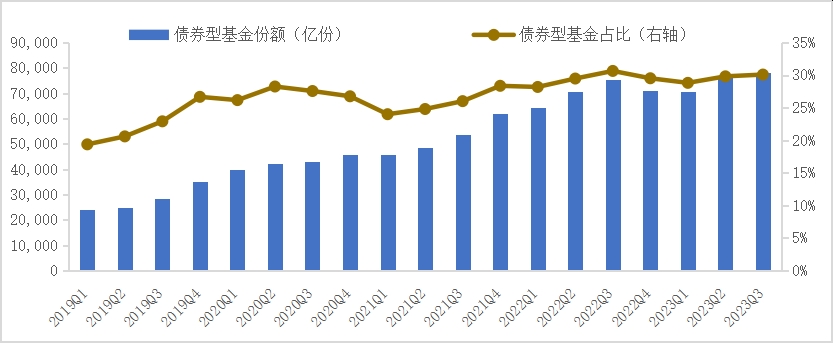

备受市场关注的是,三季度债券型基金再获投资者加持,不仅基金份额达到历史新高7.8万亿份,份额占所有类型公募基金的比重也进一步提升到了30%以上。

2023年三季度,债券型基金份额及份额占比进一步提升

而从各类型的债基来看,中长期债基的份额增长最多,净增份额1000亿份左右;短债基金则有所流出。

2023年三季度各类债基份额变动情况

回首三季度的债市走势,前两个月,中债-综合净价总值指数一路走高至近三年最高点;8月底以后则是连续下跌,属于典型的倒“V”型走势。

不仅如此,从指数2005年以来债市对应的历史分位点来看,2023年整个三季度,债市的收盘点位均处于90%以上的历史分位点,其中8月底更是属于高位中的高位。

2023年三季度,债市整体处于历史高位

换句话说,从“择时”的角度来看,三季度投入债基,似乎都属于“高位追涨”。那么,这些新买入的债基,持有到现在,收益到底会如何呢?

高位追涨,但收益仍“红”

先说结论:在此期间进行债基投资,并没有我们想象中那么“危险”。

据Wind数据统计,在2023年三季度任意一天买入短债和长债基金并持有至今,收益率全部为正,且整体呈现出持有时间越长、收益率越高的特征。

即使是在8月底债市最高点时买入持有至今,同期中债综合净价总值指数下跌了0.98%,短债基金的收益率却为0.23%,长债基金为0.04%。也就是说,对于纯债类基金的投资而言,即使在债市“高位追涨”,风险似乎也并不太大。而如果在“高位下车”,反而或将损失后续收益,可参考短债。

2023年3季度任意一天买入中长债基和短债基金,

至今持有收益率走势

当然,从上方图表也能看到,相对而言,在债市历史低点买入,收益率表现会更好一些。